来源:华尔街见闻

尽管今年美国假期购物季比往年短等因素短期内不利Meta收入,但伯恩斯坦看好Meta核心业务,如短视频Reels、Threads广告,AI广告工具的收入潜力,预计2025年Meta营收同比增长16%。

今年股价大涨59%后,Meta给力的广告收入还能给投资者多大的想象空间?

Meta股价已自2022年低点以来上涨了约550%,年初至今已累涨59%,过去12个月累涨了86%,跑赢同期标普500大盘表现。这一涨幅源于Meta盈利能力的增强,Meta曾多次上调营收和利润预期。此外,市场押注Meta有潜力成为AI领域大赢家。

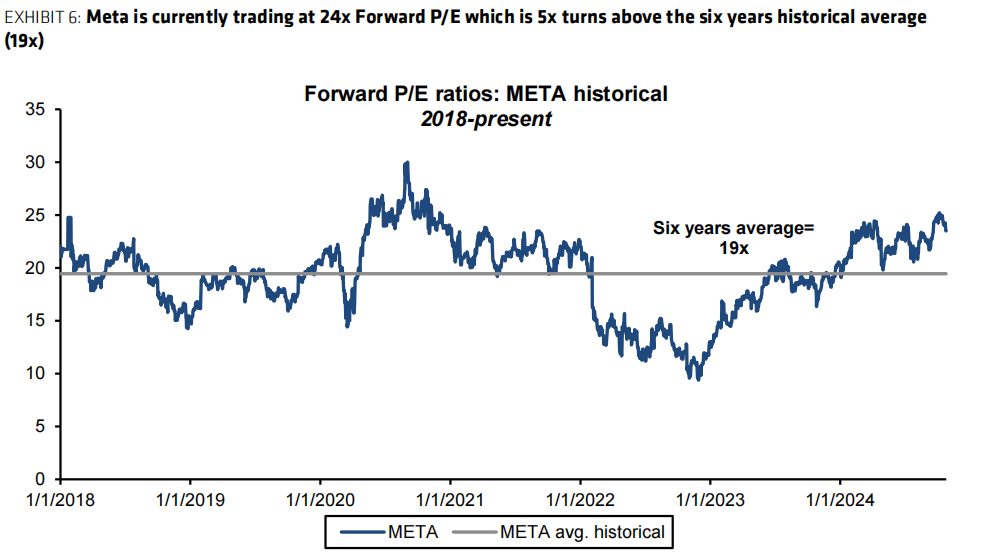

但Meta目前市盈率已高出历史平均5倍左右,并且相对于谷歌的溢价达到了历史最高水平,是否应该获利了结成为投资者急需回答的问题。

美东时间2024年10月24日,伯恩斯坦的分析师Mark Shmulik及其团队在报告中表示,尽管短期内Meta有回调风险,美国今年“广告支出高峰”的假期购物季时间缩短,但预计Meta长期增长潜力依然强劲。分析师提出Meta核心业务将持续增长的六大理由,给予Meta“跑赢大盘”的评级,并将目标价从600美元上调至675美元,这意味着较10月23日的收盘价563.69美元算,还有20%的上涨空间。

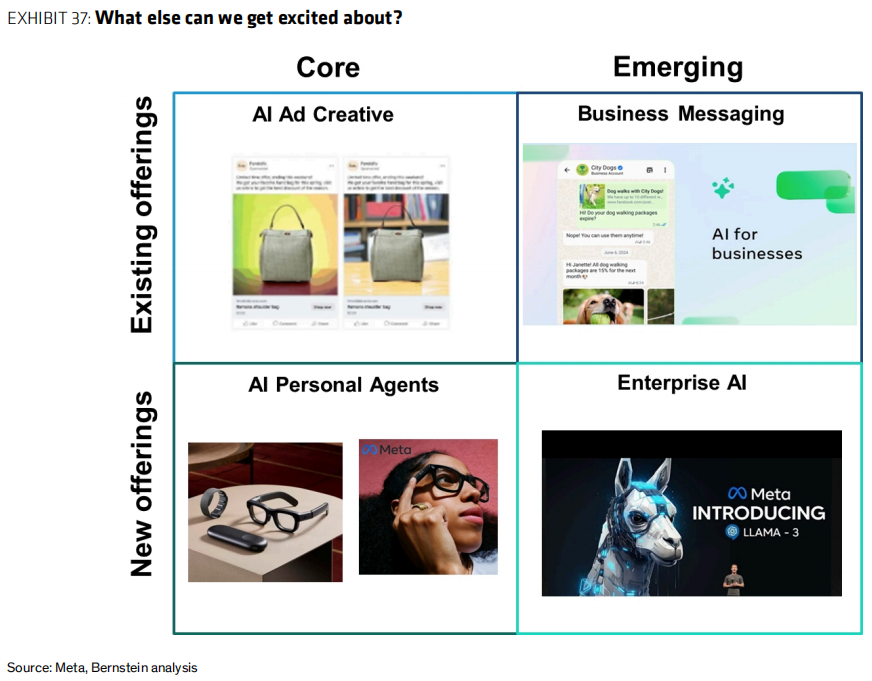

六大核心理由包括,短视频Reels和Threads应用的广告增长潜力,AI广告工具提高广告价格和投资回报率,以及AI推荐算法及创作的内容让用户花费更多时间等。

短期仍需谨慎

伯恩斯坦指出,短期内Meta股价可能面临一定波动。

报告中提到,一方面,如Temu和Shein等公司的广告支出低于预期,第三季度同比下降22%,亚太地区广告收入下滑可能拖累Meta。另一方面,美国政治广告的投入增长小于预期,而且因为今年美国假期购物季仅有27天比往年短,这些都可能影响Meta的广告收入。

此外,Meta对2025年的部分关键指标给出的指引也有限,而与此同时,如果谷歌的表现更好,可能会以较低的价格吸引一些投资者,这些都为Meta的短期前景带来了不确定性:

例如,假期购物季的缩短对Meta公司的影响不容忽视。通常,广告支出在假期购物季达到高峰,这一时期从黑色星期五开始,一直持续到圣诞节。今年的购物季仅有27天,相较于去年的32天有所缩减。

长期看好增长

然而,从长期来看,Meta的长期增长潜力依然强劲。伯恩斯坦预计,Meta核心业务将继续保持增长,预计在Threads上推出的新广告、短视频Reels业务的持续增长,以及Meta在AI和Advantage+广告工具方面也在不断进步,这些都可能帮助Meta吸引更多的广告商,为其带来收入增长。

以下为伯恩斯坦看好Meta核心业务的六大理由:

1.短视频Reels还有很大的涨价空间。Reels已经让Instagram上用户花费的时间增加了40%,并且在2023年实现了净收入平衡。根据Tinuiti的数据,到了2024年第二季度,Reels的广告千次展示成本(CPM)仍然比Newsfeed低大约40%。随着广告商和用户越来越习惯这种短视频广告形式,Reels的CPM还有15-20%的涨价空间。如果这样,到2025年,Reels能为Meta带来大约30亿美元的额外收入。

2.Meta可能会在Threads上投放广告。Threads这个应用推出一年后,月活跃用户已经超过2亿,而且在应用商店的下载排行榜上一直名列前茅。更让人高兴的是,日活跃用户与月活跃用户的比率(这是衡量用户参与度的一个更好方法)也在持续提高,现在已经达到了大约25%,而去年8月这个比例只有14%。用户每天在Threads上花费的时间也在稳步增长,从去年的2.7分钟增加到了6.6分钟。

虽然Meta之前说过,他们不打算在Threads用户数达到10亿以上之前投放广告,但最近他们开始测试推广帖子,这可能会加快广告投放的计划。如果假设广告会在2025年初开始投放,那么到2025年,这可能会为Meta带来大约10亿美元的额外收入。

3.亚太地区广告商支出正在逐步恢复。此前市场担忧亚太地区广告收入增长放缓会拖累Meta广告收入,因为如Temu和Shein等公司的广告支出第三季度同比下降22%。但Meta乐观预计第三季度营收将增长22%,较Q2营收指引未明显下降。这可能是因为Meta平台上有超过1000万活跃的广告商,所以即使某个地区或者某几家大广告主减少了广告预算,对Meta的整体影响也不会太大,总会有其他广告商愿意增加投入来填补这个空缺。

而且整体市场的广告需求依然强劲,尤其是零售和消费品行业的广告商,在旅游、金融服务和技术领域的广告投入强劲增长,因此部分广告商减少投入影响不大。

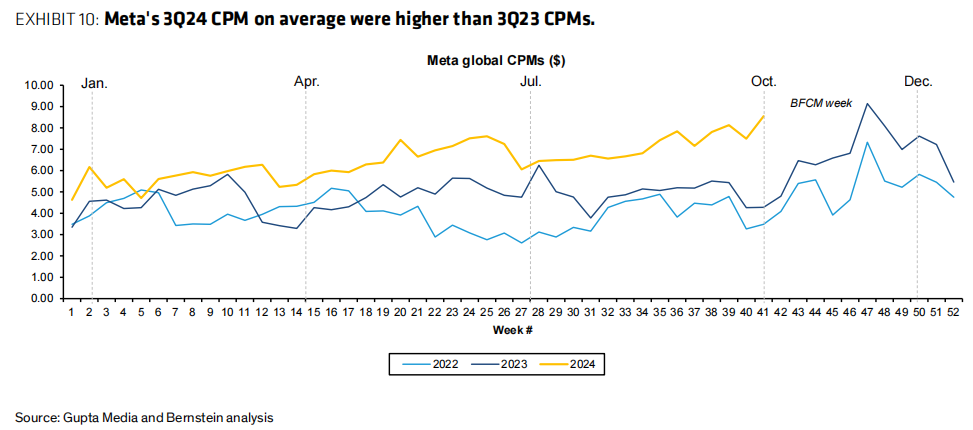

4.AI广告工具提高广告价格和投资回报率。Meta用人工智能工具来帮助制作和优化广告,这些工具已经制作了很多广告,并且让广告的转化率更高。尽管广告的价格在上涨,但广告商仍然觉得他们的投资是值得的,因为他们看到的广告效果在提升。

具体来说,通用人工智能(Gen AI)广告创意已经制作了1500万个广告,并且转化率比普通广告更高;新的Advantage+功能,比如增量优化,使转化率提高了20%以上;Meta将自家的广告系统与第三方分析工具和CRM系统进行了集成,到目前为止使可衡量的转化率提高了30%以上。

2023年Meta的收入增长全靠广告展示次数增加,但广告价格实际上是下降的。到了2024年,Meta的收入增长就更加均衡了,第二季度的收入增长既来自于广告展示次数增加,也来自于广告价格上涨。

不过,从今年到目前为止的趋势来看,下半年广告价格增长可能会超过广告展示次数增长,成为总收入的主要驱动力,这在历史上通常被看作是“质量较低”的增长方式,但Meta帮助广告商在价格上涨的背景下实现了更高的投资回报率(ROAS),这对于广告商和Meta来说都是一个双赢的局面。

5.用户在Meta的各个应用上花费的时间更多了。Meta在他们的应用上投入了很多钱来改进算法,在第二季度的财报中,Meta提到公司决定将更多的计算资源分配给通用人工智能(Gen AI)模型的训练。随着明年更多的数据中心上线,他们可以让更多的人工智能算法来帮助推荐内容,这样用户就会花更多时间在他们的应用上。

Meta表示,内容推荐算法已经使视频观看时间同比增长了25%,或者说总体观看时间增长了10-15%。伯恩斯坦预计,2025年在Meta的应用上花费的时间将适度增长,增长率在中到高个位数。

而且,如果Meta的AI能够制作出更多的人工智能增强或合成内容,那么用户在这些应用上花的时间还有可能进一步增加。Meta已经测试并暗示,这种由人工智能增强的内容能够提高用户的参与度。

6.即时通讯业务正在成型。伯恩斯坦观察到,尤其是在发展中国家,商业即时通讯越来越受欢迎。即使不使用人工智能助手,通过增加通讯量和提高通讯服务的价格,Meta有很大的空间来增加收入。此外,点击即发送消息(click-to-message)的广告形式也越来越受欢迎。伯恩斯坦预计到2025年,即时通讯业务能为Meta带来5亿到10亿美元的额外收入。

另外,如果Meta改变服务器的折旧年限,可能会省下大约25亿美元的成本。伯恩斯坦认为,市场对Meta的资本支出太多“担忧过度”,伯恩斯坦相信Meta能够在合理的资本支出基础上实现不错的投资回报率(ROIC),同时还能投资于下一个值得期待的项目。

而且,外汇方面,美联储降息周期已至,美元走弱趋势可能利好Meta的国际业务,海外收入令汇率变动对Meta整体营收的负面影响下降。

因此,伯恩斯坦预计,Meta在2025年的营收同比增长16%,高于市场预期的14%和数字广告市场12%的整体增长。

另外,伯恩斯坦还看好Met其他增长机会,比如AI和可穿戴设备等领域。

高于市场预期的盈利预测

伯恩斯坦对2025年和2026年的营收、每股收益和FCF的预测均高于市场预期。

预计Meta的每股收益(EPS)2024财年为21.73美元,2025财年为25.91美元,2026财年为31.3美元。预计Meta的收入和营业利润将持续增长。伯恩斯坦预计Meta的资本支出(CAPEX)和运营支出(OPEX)在2025年将保持增长,但对Meta的长期增长潜力和投资回报率(ROIC)持积极看法。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王许宁

发表评论