炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

8月30日,协鑫集成发布2024年中报,上半年公司实现营业收入81.13亿元,同比增长44.73%,归母净利润0.43亿元,同比下降61.15%,扣非净利润0.12亿元,同比下降87.75%。

行业低谷期,协鑫集成尚未陷入亏损,只是增收减利,光伏组件业务的表现似乎并不算糟。不过,公司盈利能力长期低于同行,特别是2020和2021曾连续两年发生巨额亏损,合计亏损额达46亿,或预先进行了“财务洗澡”。

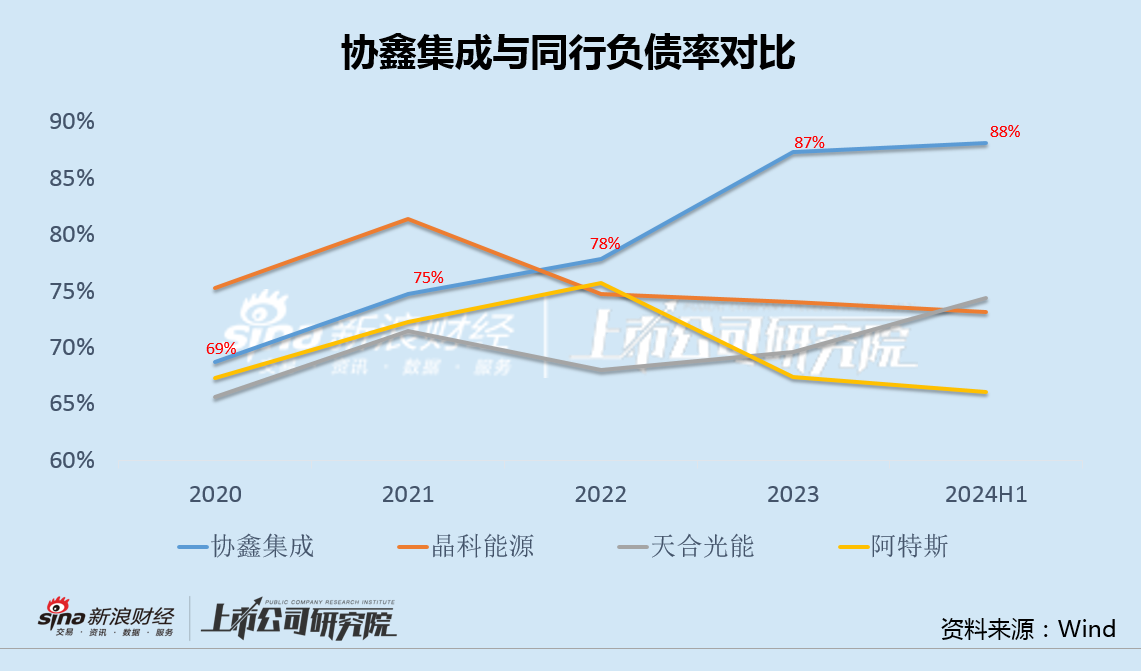

更重要的是,协鑫集成一直被高负债困扰,2021年拟定增融资42亿,实际募资25亿,但仍未阻止负债率继续走高,今年6月末再度创下88%的新高。同时,公司大股东协鑫集团也几乎将所持的公司股份全部质押,资金同样紧张。

为缓解财务压力,2022年10月,协鑫集成又启动了新一轮定增计划,拟募资额高达48亿,投向光伏电池片业务。

值得注意的是,协鑫集成此前已通过融资,完成了10GW电池片产线,但上半年来自电池片的收入仅7000多万元,占比不足1%。考虑到上一轮定增募资额的49%变更了投向,这次定增的真实目的值得关注。

事实上,协鑫集成此次定增确实并不顺利,历时近2年、预案经7次修改,至今仍未落地。

毛利率长期不及同行 负债率屡创新高

今年上半年,协鑫集成实现营业收入81.13亿元,同比增长44.73%,归母净利润0.43亿元,同比下降61.15%,收入显著增长而利润下滑也非常明显。

从单季度数据看,协鑫集成第二季度营业收入51.66亿元,同比上升27.42%,实现归母净利润0.19亿元,同比下降77.55%,营收增速趋缓、而利润降幅加大。

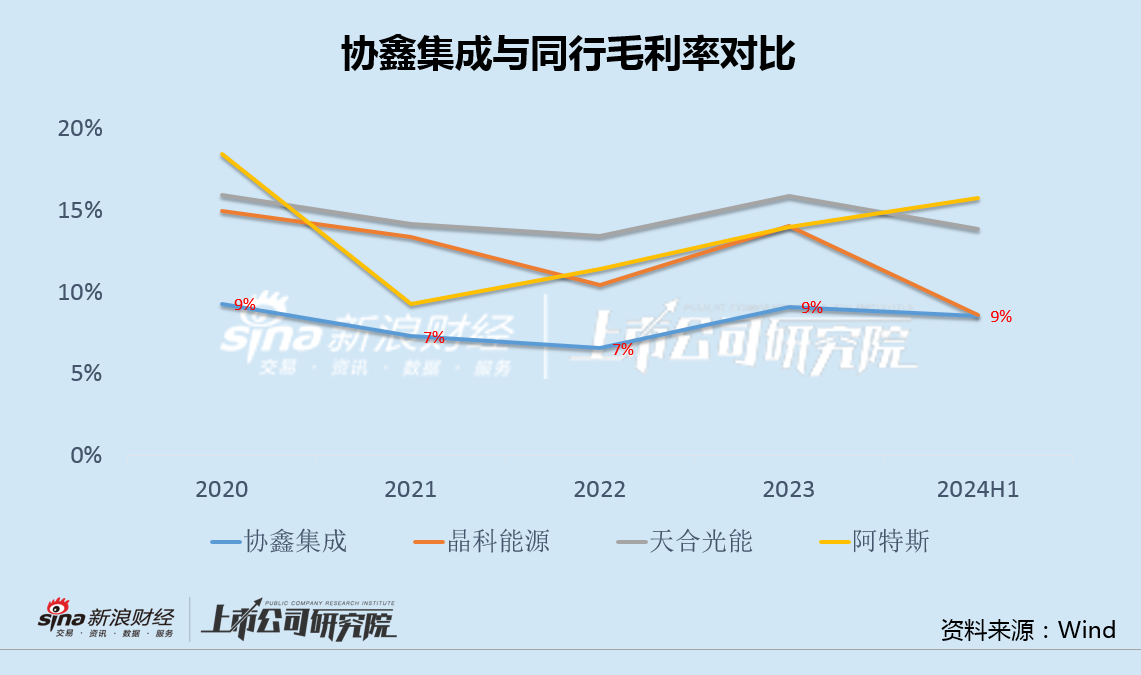

光伏行业目前处于景气低谷期,协鑫集成尚未陷入亏损,其光伏组件主业的表现看上去似乎并不算糟糕。不过,相比晶科能源、天合光能、阿特斯等头部组件厂商,协鑫集成的毛利率长期处于偏低水平,产品竞争力明显不足。

值得注意的是,2020年,协鑫集成计提资产减值损失12.71亿、信用减值损失3.45亿,2021年再次计提资产减值损失8.42亿、信用减值损失3.49亿,这两年公司合计亏损额高达46亿,远超其它所有年份盈利之和,有“财务洗澡”之嫌。

除了业绩问题之外,协鑫集成还一直被高负债所困扰。2021年,公司拟通过定增募资42亿元用于扩产,实际募集额为25亿。

但此举并未能阻止公司负债率走高,今年6月末,协鑫集成资产负债率继续攀升至88%,不仅明显高于同行,也再度创下公司历史新高。

实际上,负债承压的不仅是协鑫集成,其大股东协鑫集团资金同样紧张。

公开资料显示,协鑫集成的前三大股东江苏协鑫建设管理有限公司、协鑫集团有限公司和营口其印投资管理有限公司均属于“协鑫系”,上述三股东已大幅质押了所持协鑫集成的股份,其中第一、第二大股东协鑫建设和协鑫集团的质押比例更是达到100%。

拟再定增募资48亿扩产电池片 历时近2年7轮修改仍未落地

为缓解财务压力,2022年10月,协鑫集成又启动了新一轮定增计划,拟募资48亿,投向“芜湖协鑫20GW(二期10GW)高效电池片项目”,并补充流动资金。也就是说,协鑫集成此次计划融资高达48亿,大部分将用于光伏电池片业务。

公司披露的信息显示,截至2023年底,协鑫集成光伏组件产能接近30GW,TOPCon电池片产能10GW,其中芜湖一期10GW电池片已于2023年第三季度投产。

而今年上半年,协鑫集成来自电池片的营收为7458万元,仅占同期公司全部营收的0.9%,10GW产能投产近一年,收入规模之小令人意外。

需要注意的是,在2021年的前一次定增事项中,协鑫集成25亿实际募集资金中,有49%被变更了用途。这次拟募资额高达48亿的新一轮定增,真实目的值得关注。

事实上,协鑫集成本轮定增事项进展的确很不顺利。

2022年10月,协鑫集成首次发布此次定增预案;2024年8月31日,公司刚刚披露《协鑫集成科技股份有限公司向特定对象发行股票预案(七次修订稿)》。

也就是说,历时近2年、预案先后经7次修改,上述定增事项至今仍未落地。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察

发表评论