原标题:视频丨银行APP投资101万只剩1万,影视理财的坑有多大?

开开心心生活,明明白白理财。这里是《21理财私房课》。

从银行买产品很多人觉得很稳很可靠对吧,投资者徐女士也是这么想的,几年前她在招行APP投入101万买了一款理财产品,结果却只拿回1万多,接近99万本金打了水漂,这只产品最终投向一只影视投资私募基金。当初购买的时候,徐女士被告知该产品可获得年化8%的收益率,最后却几乎血本无归,那么此类影视投资的风险到底有多大?为何会几乎亏光本金?给我们的投资理财带来哪些警示?本期21理财私房课我们来好好聊聊这个话题。

首先来看一下这是什么样的理财产品。这只产品管理人是招商财富,属于基金子公司发行的集合资管产品,销售机构是招行总行,徐女士是通过招行APP买的这款产品。产品后端嵌套一只私募基金,钱最终投向了新鼎明公司管理的影视投资私募基金,而新鼎明公司管理的多支新鼎明影视投资私募基金后来都出风险了,公司陷入大量诉讼仲裁和强制执行案件,已经没有还钱能力了。基金业协会信息显示,这家公司在2022年9月9日就注销了。

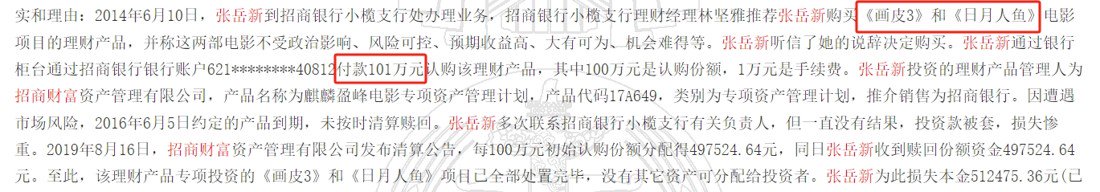

在这类产品上踩雷的不在少数。除了徐女士,还有两位招行的投资者踩到另一颗“雷”上,2014年6月,投资者张岳新和杨结红分别在招行的中山小榄支行和佛山容桂支行买了同一只产品,产品名叫招商财富-麒麟盈峰专项资产管理计划。

据裁定书,招商银行小榄支行理财经理当时推荐张岳新买的时候告诉他这只产品是投资电影《画皮3》和《日月人鱼》的。杨结红被告知这只产品保底赚6%,最高收益率可达11%。听起来收益都很诱人对不对,结果两人亏了超过50%。

我们查了下资料,《画皮3》至今没上映,《日月人鱼》也没在国内上映,等到8年后的2022年才在北美上映,票房很惨淡。所以当这只产品两年后到期的时候,又是巨亏,不过他们比徐女士稍微好一点,好歹收回接近一半的本金,另外一半打水漂了。

这类产品具体是怎么投资运作的呢,我们从另一份公开资料里可以管窥一下:

招商财富起诉另一家影视公司追讨投资款的判决书显示,招商财富和影视公司一起成立一家有限合伙企业来做影视投资,在两年的时间里累计投了14部电影,包括《西游伏妖篇》、《冠军的心》等等。已经上映的影片票房总收入是16.94亿元,但是分给制作方的只有4.58亿元,再扣掉投资金额4.84亿后,最后还是亏的。后来约定按年化10%收益率退出这笔投资,结果拖了三四年才付了6900多万,2021年判决的时候还欠接近1.5亿元没还。

可以看出,这类影视投资的基本逻辑是通过股权转让或者影视公司回购股权的方式退出,从而实现投资收益,本质上是股权投资,具有较高的风险。与此同时,产品管理人将其包装在有固定收益回报的资管计划之下,使得产品在销售时形式上是有预期收益的固收产品。掩盖了实际风险。

除了理财产品结构设计上的问题,单从影视投资上来看,不难发现:

影视投资本身风险就很大,票房高的是少数,还有拍完不能上映的风险。课代表总结了一下,影视投资有以下几大特点:

一是回报周期长,电影制作一般要一两年,多久能上映也有不确定性。

二是亏损概率高。首先拍完不一定能上映,国家电影局数据显示,2023年获得公映许可证的电影有778部,而在院线上映的国产电影只有432部。也就是说,只有约一半的电影能在院线上映。就算上映了还是有可能亏钱,大成律师事务所根据猫眼发布的2023年电影票房数据初步统计,回本的概率只有23.15%。

三是风险不可控,主要因为制作周期比较长,牵涉环节多、每个环节不确定性高。

四是资金流向不透明。

综合来看 ,影视投资具有较高的风险和不确定性,不太符合求稳的普通投资者,如果特别想参与这类投资,一定要了解清楚自身的风险承受能力,其次要通过正规的渠道去投资,要了解清楚所投资项目的具体情况。

出品丨21世纪资管研究院

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李琳琳

发表评论