年内光伏玻璃的冷修规模已经超过10000吨/天

日前,有媒体报道称,为应对当前市场供需失衡及产能过剩问题,包括信义光能、福莱特(601865.SH)在内的十大光伏玻璃生产厂商召开紧急会议,并达成一致协议,决定自即日起实施封炉减产计划,减产幅度高达30%。

第一财经记者就上述消息,向多家光伏玻璃上市公司求证。旗滨集团(601636.SH)相关负责人表示,会议确实存在,是由行业协会与上市公司共同发起。那么,减产30%能否实现?“预期减产幅度不一定能够实现,因此封炉减产对供需格局的实际影响效果,暂时是不确定的。”该负责人说:“预计玻璃环节的供需平衡难在短期内实现。”

近年来光伏产业的迅猛发展,光伏玻璃作为关键原材料之一,产能急剧扩张,但下游需求增速未能同步匹配,导致供需错配严重,产品价格承压下行。

中报显示,光伏玻璃头部上市公司虽仍实现营收净利润双增长,但第二季度业绩环比减少,主要系当季度组件排产减少,导致光伏玻璃跌价。多位行业内人士告诉记者,当前光伏玻璃价格受供给增加、需求增速放缓和库存累积三方面影响。下半年以来,光伏玻璃行业进入密集冷修期,截至目前全行业冷修规模超过12000吨/天,能否推动价格逐步筑底目前仍是未知数。

实际减产幅度暂不确定

光伏玻璃作为组件的必备辅材,具有保护电池片和透光的重要价值。光伏产业发展至今,光伏玻璃技术路径少有大改动,企业主要通过技改、降本和规模化提升竞争力。

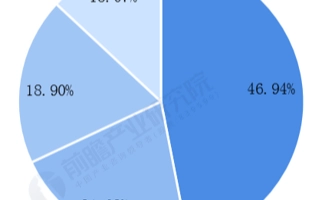

过去几年,光伏行业经历了大规模扩产,光伏玻璃的扩产动力在2022年达到顶峰,并且主要的项目已于2022年点火落地,从2023年开始整体增速有所放缓。但是,今年上半年,产能仍然呈现持续增长态势,光伏玻璃的新投产窑炉日熔化量超过了1.7万吨。扩产潮中,龙头引领扩产,今年以来,信义玻璃(00868.HK)、福莱特产能将突破3万吨/日,新进厂商旗滨产能扩张迅速。

就本次光伏玻璃的减产计划,福莱特投资关系部相关负责人对记者表示,目前行业供给和库存都处于年内较高水平,7月底至今,公司及行业都有部分窑炉进入冷修阶段。“后续具体采用什么方式减产,公司还没有确定下来。综合考虑实际产能、有效供给和库存水平,每家公司的减产幅度和方式都有一定区别,因此最终全行业减产幅度是不确定的。”上述福莱特相关负责人对记者说。

9月4日,福莱特董事长阮洪良在业绩说明会上回应称:“公司根据企业自身情况和市场环境波动降低产量,公司并未参与联合减产。另外,光伏玻璃价格受成本波动、下游市场环境以及供需等多个因素的影响。”

前述福莱特公司负责人告诉记者,目前公司的库存周转率约三周左右。“正常情况下,公司的库存周转率是10~14天,近期我们通过实时冷修控制了部分供给,主要为老旧产线冷修。”财报显示,截至二季度末,福莱特的总产能为23000吨/天,其中2600吨/天已经冷修。目前,福莱特国内的安徽项目,南通项目以及海外项目均处于正常推进状态,后续落地时间将视项目的建设进度和市场情况而定。

信义光能也进行部分产能冷修,财报显示,截至2024年6月30日,该公司光伏玻璃生产线的总熔量为29000吨/天,其中27000吨/天为在产产能,2000吨/天为进行冷修的产能。

第二季度业绩承压、行业冷修规模已超万吨

当前,光伏玻璃库存高水位、需求增速放缓、新产能持续落地,光伏玻璃价格受三方面挤压。库存方面,中报显示,福莱特的存货规模为21.35亿元,较一季度末增长约5.08亿元。旗滨集团的存货规模增长幅度较大,截至二季度末为29.77亿元,环比增长约3亿元,较2023年末增长9.64亿元。

光伏玻璃价格在4~5月略有反弹之后,因组件排产环比下行,玻璃厂商出货承压,价格由升转降。截至目前,2.0mm玻璃价格下跌幅度超20%,全行业盈利因价格下跌受到了严重的挤压。

受价格下跌导致盈利收窄影响,部分规模较小的光伏玻璃企业正在加速冷修使用年限已久的产能。据卓创资讯,7月以来冷修/停产产能超9000吨/天,今年以来合计冷修/停产产能约12750吨/天,主要系单台规模1000吨/天以下盈利能力较弱的小规模老旧窑炉。同时,由于盈利承压、审批政策及融资成本,年内多个光伏玻璃新投资项目也宣布终止或延期。

中报显示,上半年福莱特虽仍实现营收净利润双增长,但第二季度光伏玻璃下跌仍导致单季度业绩下降。报告期内,公司实现营业收入106.96亿元,同比增长10.51%,归母净利润为14.98亿元,同比增长38.14%,其中第二季度公司实现营收49.70亿元,同比增长15.22%,环比减少13.20%;归母净利润为7.39亿元,同比增加28.83%,环比减少2.78%。

旗滨集团的情况与福莱特类似,公司上半年的营收、归母净利润同比分别增长14.92%、25.35%,第二季度的营业收入同比增速仅为8.01%,归母净利润为3.69亿元,同比、环比分别减少30.91%、16.42%。报告期内,旗滨集团的产能仍在爬坡,投资活动产生的现金净流出11.83亿元。

“光伏玻璃的参与者不像光伏晶硅产业链那么多,虽然过去几年经历了快速扩产,产能主要集中在龙头厂商,因此光伏玻璃的竞争格局,在整个光伏产业链中是相对较好的,这是头部公司上半年仍能实现业绩增长的原因。”某TMT分析师对记者说:“从冷修角度来看,大厂基本都是千吨级别的大窑炉,冷修以小窑炉为主,时长一般为9个月,与新建产能爬坡时长相近,随着行业产线冷修提速,光伏玻璃价格有望逐步筑底。”

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹

发表评论