来源:财联社

记者:曹韵仪

9月4日,成都银行召开2024年半年度业绩说明会,在银行业息差收窄、盈利增速下滑的背景下,成都银行表示,上半年净息差相较去年全年下降15BP,主要是受前期贷款LPR连续下调及去年存量个人房贷利率批量调整影响。长期限来看,净息差趋稳判断已经具备了一定条件。

同时,该行表示下阶段主要关注房地产方面风险,上半年房地产的销量跟价格继续回落,整体房地产市场仍处在筑底阶段,房地产领域资产质量未来仍存在一定压力。

负债端付息压较大 LPR下调影响已释放

近年来,银行业整体净息差承压,成都银行也正面临净息差下行困境。截至6月末,该行净息差为1.66%,较年初下滑15bp,这也与其负债端付息压力较大有关。数据显示,该行总付息负债平均年化利率为2.28%,较年初下降1bp,其中个人定期存款利率为3.04%,处于行业较高水平;然而总生息资产平均年化利率较年初下降15bp至3.88%。

成都银行表示,净息差下行是行业性趋势,上半年净息差相较去年全年下降15BP,主要是受前期贷款LPR连续下调及去年存量个人房贷利率批量调整影响。长期限来看,净息差趋稳判断已经具备了一定条件。

该行党委书记、董事长王晖表示,一是基于非对称释放期的有利条件已经形成。截至6月末,2022年以来历次LPR下调的贷款利率重定价累计影响已大部分释放,而定期存款利率下调的重定价累计贡献仅少量释放,于后期利率重定价影响对冲、以及净息差修复将形成关键性支撑。

二是存款成本的结构性抬升影响正朝有利性方向改善。一方面,个人存款余额占比已近50%,新增贡献约6至7成,随着规模扩大与占比差距的缩小,对全部存款成本的抬升效应呈边际下降;另一方面,随着存款利率的下调,现阶段主力定期存款,以1年期和3年期储蓄存款为例,挂牌利率期限点差已缩小至55BP,相较2023年6月收缩了50BP,定期化的结构性抬升影响也得到有效改善。

“2022年以来,我行共8次下调个人存款挂牌利率,其中1年期、2年期、3年期个人定期存款分别较2021年末下降40bp、90bp和110bp。由于个人定期存款到期后重定价,降息释放期相较贷款有所滞后且相对较长。伴随着未来个人定期存款重定价规模的扩大,这部分存款到期后的利率重置有助于进一步降低付息率水平。”行长徐登义表示。

房地产资产质量仍有风险 个人购房贷款不良率上升

成都银行副行长、董事会秘书陈海波表示,当前经济持续承压,仍然面临有效需求不足、新旧动能转换的阵痛,经营环境复杂性和不确定仍然存在,银行风险管理挑战也在加大,房地产行业市场供求关系已实质转变,上半年房地产的销量跟价格继续回落,整体房地产市场仍处在筑底阶段,房地产领域资产质量未来仍存在一定压力。

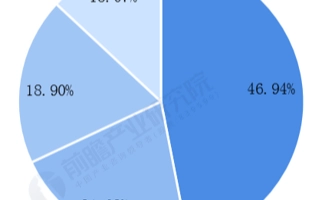

从资产质量来看,截至2024年6月末,该行不良贷款率为0.66%,整体较年初有所下降,但个人购房贷款不良贷款率较上年末增长0.18个百分点至0.63%。具体来看,截至6月末,成都银行个人购房贷款余额为919.43亿元,占个人贷款余额中比例为72.17%,而个人消费贷款及其他、个人经营贷款占比分别为15.62%、12.21%。

此外,徐登义还表示,该行不良贷款余额增加主要是受宏观经济结构转型、房地产市场调整等因素影响,个别建筑业客户出现财务困难未能按期还本付息形成不良,已采取措施积极进行清收;逾期贷款增加主要是个别客户出现临时性欠息,目前欠息已归还。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:秦艺

发表评论