金十数据

、日元的反弹促使全球投资者减少了对汇率的对冲,因为他们不再预期日元会迅速贬值。

对日元可能进一步走强的预期促使摩根大通、瑞银集团和法国巴黎银行资产管理公司的策略师建议解除对日本股票的外汇对冲,因为这将提高以美元计算的回报。日本股票的表现已经超过了许多亚洲同行。

法国巴黎银行资产管理公司的多资产量化解决方案投资组合经理Wei Li表示:“目前的建议是,在不对冲汇率风险的情况下投资日本股票,以便从日元潜在升值带来的更高美元计价回报中获益。”

对冲方式的转变反映出,自日本央行7月份加息以来,人们对日元的看法发生了更广泛的变化。这对股市来说是一把双刃剑,日元走强反映了日本经济状况的改善,但对外国买家来说,日元走强导致股票价格上涨,损害了出口商的盈利前景。

瑞银策略师Nozomi Moriya倾向于在不对冲日元走弱的情况下投资日本股市,此前瑞银将年底日元兑美元汇率预估从160上调至145。不过,瑞银已将日股按本币计算的评级下调至减持,理由是日元走强可能给收益预期带来风险。

以美元计算,东证指数已从8月5日的暴跌中回升,并于上周触及三年高点。此后,由于对全球经济增长放缓的担忧,它抹去了涨幅。该指数今年迄今的涨幅为7.1%,超过了地区基准MSCI亚太指数(不包括日本指数)5.4%的涨幅。东证指数也击败了恒生指数和韩国综合指数。

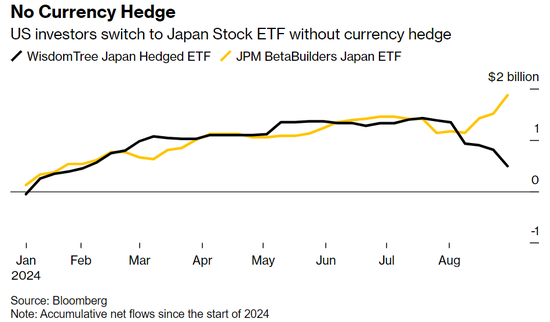

许多只做多的投资者押注股价上涨而不押注下跌,他们在海外股票投资中不使用汇率对冲。但近年来日元的持续疲软鼓励投资者购买有这种保护的日本股票。在纽约上市的WisdomTree Japan hedging Equity ETF的规模在2023年增长了两倍,这反映了该策略的受欢迎程度。

但WisdomTree的ETF自今年8月以来流出8.97亿美元,主要是因为日元走势发生改变,并在日本央行的鹰派政策指引下触及七个月高位。摩根大通的Betbuilders Japan ETF是一只很受欢迎的不对冲日元的日本股票基金,同期流入资金为6.87亿美元。

不过,并非所有分析师都认为日元走势是盈利的主要驱动因素。美国银行证券公司的首席日本股票策略师Masashi Akutsu说,日本企业盈利增长的很大一部分现在取决于企业在通胀环境下提高价格的能力,而不是日元贬值。但策略师表示,日元快速走强可能损及企业获利的风险依然存在,令一些分析师在选股时格外谨慎。

“我将有选择性地投资日本股票,关注有趣的长期主题,如公司治理改革的受益者和地缘政治题材,”新加坡盛宝市场策略师Charu Chanana表示。“现在是一个非常不同的世界,短期风险回报倾向于日元走强和日本股市走弱。”

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069

发表评论