传言中的宁德时代收购一道新能事件,越发扑朔迷离。

宁德时代持股的上市公司永福股份近日发布公告称,董事会同意公司将所持有的一道新能1.1594%股权转让给一道新能实际控制人刘勇,并在公告中透露,刘勇拟将回购的标的股权转让给最终收购方。

但最终收购方是谁,或者目前是否已经存在一个明确的最终收购方?

如果宁德时代是最终收购方,那在收购前把间接持有的少量股份转手给一道新能实控人,又意欲何为呢?

关于此次公告内容和宁德时代收购传闻是否有关系,永福股份投关部门回应称,最终收购方涉及到商业秘密,所以暂缓披露,等到后续有进展的时候再披露。

目前,各有关方面对此都回避或闭口不言。新浪财经求证了一道新能源方面,未获回复。而宁德时代人士则表示“目前没什么可说的”。

值得注意的是,按照永福股份公告的说法,本次股权转让事项尚需最终收购方审议决策后方可生效,所以交易能否完成存在不确定性。

宁德时代跨界下场参战,大幅提升了光伏并购市场的热度和关注度,也带来更多看点。

广泛撒网后重点培养?

宁德时代洽谈收购光伏组件制造商一道新能的消息传出后,各方的反应也耐人寻味。宁德时代保持沉默,既不承认,也不否认,至今没有披露任何有关此事的消息。

“宁德时代其实从去年开始就陆陆续续找各个光伏企业去谈,包括前几位的巨头都已经拜访过,”一位光伏业内人士透露,包括天合、晶科、晶澳、隆基、阳光电源、大恒、协鑫等企业在内,基本上宁德时代和光伏圈内有名头的企业都聊过了。

宁德时代这些举动背后的逻辑是什么?上述人士表示,虽然宁德时代和头部企业都聊过,但合作形式其实是不确定的,“现在储能跟光伏单独去卖市场很小,所以要光储充一体化去做,宁王有这么大的产能,它需要布局,需要下游有实体能推进大储的应用。”

该人士认为,现在光伏的主要话语权在做电站或做分布式的企业,这些企业在外面买组件,找电芯代工厂做一些pack,然后做储能柜,但通常他们找的代工方不会是宁德时代,而更愿意选择二三线企业,因为价格更便宜,而且这些企业是要上市的,通过订单的形式可以拿到一部分股份。因此,宁德时代希望开启洗牌,把二线三线企业洗掉一部分。

“如果宁德时代切进来的话,应该希望能打通一些渠道,比如,像天合富家或者正泰安能这样的企业,用的储能产品全部由宁德时代来做,”上述人士表示,这就意味着釜底抽薪,倒逼原来的二线三线供应商退出,本身大储的规模都比较散,如果把这一部分订单给撬掉,这些企业可能立刻没有生路。因此,宁德时代每家都去聊一聊,看看企业不同的想法。

光伏业内人士表示,宁德时代的储能产品实际出货是不多的,不走渠道方向,只是以大电柜大电芯的模式出货,而现在的光伏电站尤其是海外市场,组件厂的话语权比较大。

“宁德时代想要的应该是渠道,”上述人士称,因此,宁德时代跟天合、晶科合作的可能性很低,跟阿特斯也不太可能合作,因为这几家企业已经全部自己在做储能,不可能跟宁王合作,只能硬碰硬了。

其实,宁德时代之前和多家光伏头部企业已有合作。

比如,2023年5月,宁德时代与晶澳签订战略合作协议,将在业务合作、科研创新、市场协同开发、光储直流耦合等方面不断深化。消息人士称,晶澳的储能目前是宁德时代代工的,买宁德时代的电芯自己组装。

上述人士认为,组件头部企业应该不希望宁王进入,因为现在行业已经很卷了,以宁王在储能行业的卷法,肯定会比现在卷得更激烈,“头部企业更希望跟二三线的储能企业合作。”

对于宁德时代来说,该人士称,跟每家企业都合作可能更好,最终让储能的产能通过光伏的渠道消化掉,“一旦收购了谁,不就变成对立了吗?”“大家会产生防备心理,最后变成军备竞赛,和光伏产能过剩一样的,本来大家就是专业化,你做一段我做一段就可以,现在为了两边对垒,每个环节的产能都过剩。”

上述人士表示,宁德时代之前跟车企合作太深,“现在重新再补这个课有点慢,尤其是户储和光伏电站储能,现在大型电站在衰落,中小型电站或者工商业屋顶更多考虑的是要从小电箱、一两个集装箱的柜来做,宁德时代喜欢做大批量超大批量的订单,不太适合个性化和渠道比较散的模式,但二三线公司愿意做,响应速度也更快,而组件厂为客户设计电站,个性化比较强,宁德时代是没有精力去跟客户耗这种小订单的,组件厂通过渠道把零散订单聚集起来,这些对于小储能厂来说会很重要。”

他认为,这是宁德时代失算的一个地方。

对于宁德时代意欲抄底洗牌的举动,一家二线储能企业人士表示,也未必是坏事,宁德时代进入光伏行业,建立起标准和游戏规则,同业也会受益。

背水一战的一道新能

被认为是“光伏独角兽”的一道新能2018年成立,截至目前已完成9轮融资,投资方包括中国国新基金、国家电投、衢州金控、招商局创投、广发信德、前海母基金、长城证券、普华资本以及金融街资本等机构。在InfoLink Consulting公布的2024年上半年全球组件出货排名中,一道新能与协鑫集成并列第八位,上半年出货量超过10GW。

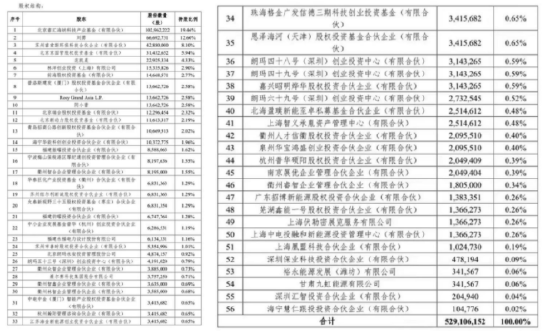

从公开披露的股东名单看,一道新能的股权相当分散。第一大股东北京睿汇海纳科技产业基金(有限合伙)仅持股19.46%,该基金的合伙人包括:三峡资本、北京市海淀区国有资产投资经营有限公司等。实控人刘勇持股12.6%。

关联方三峡集团是一道新能的第一大客户。2023年12月,一道新能递交招股书,拟申请首次公开发行股票并在深圳证券交易所创业板上市。当年,一道新能向三峡集团销售光伏组件的销售额占当期营业收入比例达到30.69%。2024年8月,一道新能撤回上市申请,IPO终止。

此前有光伏资深人士表示,三峡方面要退出一道新能投资。

根据一道新能源的招股说明书,按照2024年5月组件价格测算,预计2024年上半年将出现经营亏损。

三峡资本如果退出,谁来接盘?一道新能之前也和多家企业谈过。消息人士透露,一道新能曾经和隆基、棒杰股份、沐邦高科、永福股份、巨化集团都洽谈过,但未果,巨化本身也是一道新能的股东。

分析人士认为,如果三峡系退出后,短期内无法找到大客户来替代失去的订单,对一道新能来说压力就会很大,生产企业毛利润很低,支撑不了那么大的营销费用,现在头部企业也已经卷翻天了。“如果比一线大厂亏得更多去接单,投资人肯定不同意,因为毕竟一道的主要资金来源是二级市场的投资人和地方政府。”

“一般按照产品规划来讲,起码其中50%-60%是确定性订单,另外40%做竞争性订单。确定性的就是已经内部谈好了市场的规划,或者有专门对应的电站或者组件厂代工厂,相对来说会比较安全,”上述人士认为,竞争性订单可以降价或者采取其他优惠方式,但如果没有确定性订单保底,可能全部订单都会受影响。

关于这次宁德时代收购一道新能传言的背后逻辑,也有令人不解的一面。

光伏资深人士表示,宁德时代似乎并不太需要组件制造,就算切入到光伏来做,顶多是做电站,买组件直接跟头部企业签代工协议就可以,没有必要去买生产线、生产基地。“做1GW的电站,自己制造,中间能省掉的成本可能就只有一两千万,甚至制造做下去可能直接亏,如果直接采购可能还会产生利润,而且这么大产能,还要养活这么多人。”

“按照‘宁王’的个性,可能聊完行业大部分的企业,最后用一种出人意料的方式来做这件事情。”一位光伏业内人士这样分析。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:江钰涵

发表评论